A követeléskezelők még nem érzékelik, hogy a hitelmoratórium részleges megszűntetése miatt nőtt volna a nemfizető adósok aránya. Bódizs Kornél, a Makisz elnöke szerint az első, jelentősebb nemfizetési hullámra, a nem fixált kamatozású hitelek kamatainak drámai megemelkedése miatt lehet majd számítani.

Véget ért az árverési és kilakoltatási moratórium is, amelynek kapcsán a bírósági végrehajtók jelenleg a régi elmaradásokat dolgozzák fel.

„A Makisz (Magyar Követeléskezelők és Üzleti Információt Szolgáltatók Szövetsége) megítélése szerint a kormányzat jól kezelte a hitelmoratórium intézményét, mert a moratórium részleges megszűntetése óta, a bankoktól kapott visszajelzések alapján, minimális a nem fizető adósok száma. Vagyis, az előzetes negatív várakozásokkal szemben nem került sor tömeges nemfizetésre, azok is rendszeresen törlesztenek, akik most kikerültek a moratóriumból.

Ebben annak is szerepe van, hogy az év eleje óta, a különféle kedvezményes állami programokkal - például szja-visszatérítés, nyugdíjprémium -, sok pénz került ki a lakossághoz, miközben gyakorlatilag megszűnt a munkanélküliség is.

Legalább ennyire fontos, hogy a moratóriumot követő időszakra, az adósok védelme érdekében, a Magyar Nemzeti Bank (MNB) fokozatosságot ír elő: ha a felmondási helyzet előáll, a bankoknak több fordulóban kell megpróbálniuk, hogy megállapodást kössenek az adóssal.

Nyilván ezek az egyeztetési folyamatok is tartanak még, de a legfontosabb az, hogy egyelőre fizetnek a moratóriumból kikerült ügyfelek” – magyarázza Bódizs Kornél, a Makisz elnöke.

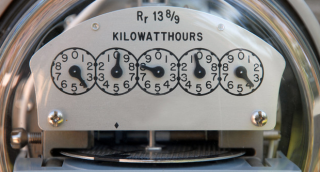

Bódis hozzátette: az első komolyabb nemfizetési hullámra a nem fixált kamatozású fogyasztási hitelek kapcsán számít a szakma. A személyi kölcsönöknél az elmúlt időszakban drámai – akár 10 százalékos – mértékben is megnőtt a kamat.

Ugyanígy a törlesztőrészletek drámai emelkedése várható valamennyi, kamat stoppal nem érintett, rövid lejáratú, nem fixált hitel esetében is.

Egyenlőre még nem ugrott meg a kilakoltatások száma

„A Makisznál nem tapasztaljuk azt sem, hogy 2022 júliustól erőteljesebben megnőtt volna a kilakoltatások száma.

A végrehajtók a nyár közepétől újraindíthatták a korábban leállított árveréseket és az azokhoz kapcsolódó végrehajtási cselekményeket, azonban ez azokat az adósokat érinti, akiknek az ügye a végrehajtónál már több éve folyamatban van, és akik az árverési moratóriumot nem tudták vagy nem akarták kihasználni arra, hogy megállapodást kössenek a hitelezőikkel.

- A kilakoltatások esetében pedig még régebbi, még az árverések leállítása előtt már eladott ingatlanok kerülhetnek sorra.

Ezeknek az eljárásoknak a száma átmenetileg több lehet, mint a korábbi időszakokban, hiszen két év moratórium után kell a felhalmozott ügyhátralékot ledolgozni. Az eljárások számáról azonban még a Magyar Bírósági Végrehajtói Kar (MBVK) sem tett közzé aktuális statisztikát, így senki nem rendelkezik pontos adatokkal a valós helyzetről”- fejti ki az elnök.

A hitelező is nehéz helyzetbe kerül, ha védik az adóst

Kedvezőtlen folyamatokat indíthat el az a jogi bizonytalanság, ha a hitelezők veszteséget szenvednek, mert nem tudják érvényesíteni a jogos követeléseiket.

Ne feledjük, hogy a hitelezők között találjuk azokat is, akik a nemfizető adósuk miatt kerülnek nehéz helyzetbe.

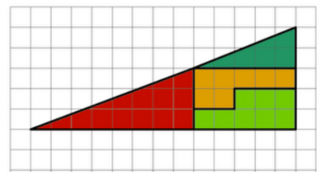

Az árverésre kerülő ingatlanokat ugyanakkor általában nem is egyetlen tartozás terheli: többségükben 4-5 végrehajtás is folyamatban van.

A leggyakrabban ezek adótartozások.

- gyermek

- tartásdíj,

- kártérítés,

- közüzemi díjak

(ez a végrehajtások mintegy harmadát adja),

- telefon-tartozások,

- banki tartozások.

Utóbbiak száma egyébként évről évre csökkenést mutat.

Mivel Magyarországon a hitelmoratórium miatt, két évig semmilyen árverést nem lehetett elindítani még az árverési korlátozások kezdetén folyamatban lévő ügyeket sem lehetett befejezni.”

Bódizs Kornél szerint ez azért is veszélyezteti a pénzpiaci biztonságot, mert a követeléskezelők az egységes, elemeire nem bontható, hitelezési értéklánc részét képezik azzal, hogy a bankok, szolgáltatók portfolióját megtisztítják a nem fizető hitelektől. Ez pedig különösen most, a kamatemelkedési periódusban értékelődik fel azzal, hogy a hitelezőknek, a nemfizető ügyfelek miatt nem kell tovább drágítaniuk a hiteleket.

- Bódizs Kornél arra is felhívja a figyelmet, hogy a követeléskezelő szektor üzletpolitikájában a jövőben is a megállapodásokat és fizetési kedvezményeket tartja előtérben:

- arra bíztatja az adósokat, hogy keressék a kapcsolatot a hitelezőkkel,

- illetve követeléskezelőkkel, és

- éljenek a kedvezmények előnyeivel.

„A Makisz tagjai évente több tízezer ügyben kötnek kedvezményes megállapodásokat az ügyfelekkel, ezt a lehetőséget természetesen a moratóriumból kikerült adósok számára is biztosítják” – emlékeztet az elnök.

(forrás: Napi.hu)

- hitel

- bank

- adósság

- rezsi

- követeléskezelés